Un contrat d’assurance-vie est la consécration de la stipulation pour autrui, mécanisme bien connu des civilistes avertis. Pour les autres, il conviendra de retenir que l’assurance-vie est un contrat par lequel la compagnie d’assurance (le Promettant) s’engage envers le preneur d’assurance (le Stipulant), contre le paiement d’une prime, à fournir une prestation (paiement à un bénéficiaire) au moment déterminé par le preneur (soit à une date donnée, soit au décès de l’assuré) ».

L’assurance-vie a cette particularité que le risque soit lié à la personne assurée. Que le risque soit futur et incertain signifie que le terme du contrat est directement lié à un événement imprévisible, à savoir la survie ou le décès de la tête assurée au terme du contrat. Finalement, le contrat d’assurance-vie (branche 23) est un instrument financier (se rapprochant d’une sorte de testament financier) renfermant divers mécanismes, à la base d’une planification patrimoniale réussie.

Ces mécanismes sont le résultat de l’exercice, par son titulaire, de droits particuliers tirés du contrat d’assurance-vie, avec pour base juridique la loi relative aux assurances du 4 avril 2014.

Ces différents droits sont étroitement liés aux rôles des différentes parties au contrat qu’il convient dès lors d’identifier ci-dessous.

a. Le(s) preneur(s) au contrat d’assurance-vie

Le preneur à un contrat d’assurance-vie (ou souscripteur) est une personne physique ou morale souscrivant au contrat. Le souscripteur à un contrat d’assurance-vie jouit, de par sa qualité, de droits exclusifs de nature personnelle ou encore patrimoniale.

Ces droits sont listés dans la loi relative aux assurances de 2014 (ci-après « la loi ») à savoir :

- Le droit de désignation du(des) bénéficiaire(s) (articles 169 et suivants)

- Le droit de révocation de la clause bénéficiaire (article 176)

- Le droit à l’arbitrage des investissements sous-jacents

- Le droit au rachat du contrat (article 178)

- Le droit à la réduction du contrat (article 178)

- Le droit à l’avance sur les prestations assurées au contrat (article 180)

- Le droit de mise en gage des droits au contrat (article 181)

- Le droit de cession (partielle ou totale) des droits au contrat du vivant du preneur (articles 183)

- Le droit de cession (partielle ou totale) des droits au contrat au décès du preneur (article 184 de la loi).

De plus, le preneur au contrat d’assurance-vie est titulaire du droit de paiement de la prime d’assurance et corrélativement du droit de mettre fin au paiement de cette dernière. La loi établit en effet le caractère facultatif de ce paiement (article 167).

La loi n’interdit en rien une pluralité des preneurs. Même si la loi ne prévoit aucune répartition de l’exercice des droits au contrat d’assurance entre les différents preneurs, la doctrine majoritaire considère que doit valoir la règle de gestion conjointe en indivision. En effet, la pluralité de preneurs fait naître une indivision contractuellesoumettant l’exercice des divers droits intuitu personae au contrat à l’accord et le concours des différents preneurs. La pluralité de preneurs, dans l’exercice des droits au contrat, sera dès lors considérée auprès de la compagnie d’assurance, comme une entité unique et indivisible.

Il est toutefois possible de conventionnellement déroger à cette position, à l’aide par exemple d’un mandat de gestion en faveur d’un des preneurs ou encore un tiers déterminé. L’exercice des droits personnels au contrat devra alors être déterminé tenant compte des dispositions conventionnelles en vigueur entre les parties concernées.

Notons que les droits personnels du(es) preneur(s) ne sont pas viagers et ne s’éteignent par conséquent pas au décès du(es) preneur(s), mais bien au dénouement du contrat. Les droits au contrat sont donc transmis aux ayants droit du preneur ou à toute autre personne conventionnellement identifiée. En cas de transmission des droits du preneur à ses ayants droit, ces derniers ne pourront procéder à une quelconque désignation bénéficiaire, qui est un droit qui ne pourra jamais être exercé par les ayants droit du preneur au contrat.

b. L’assuré

L’assuré ne dispose d’aucun droit au contrat d’assurance-vie. Il est cependant tenu de signer toute proposition d’assurance en vertu de l’application de l’article 102 de la loi, permettant de justifier de l’intérêt à assurer. Ceci est valable de la souscription du contrat à son dénouement.

c. Le(s) bénéficiaire(s)

La désignation bénéficiaire est un droit exclusif mais non strictement personnel du preneur d’assurance. Le bénéficiaire dépend par conséquent du preneur afin que naisse éventuellement en son chef un droit au paiement de la prestation d’assurance (en tout ou partie).

Le bénéficiaire n’est pas partie au contrat à proprement dit et n’a pas de droit personnel à faire valoir en cours de vie du contrat d’assurance. Son droit d’exigence de la prestation d’assurance ne naît qu’au moment de la réalisation du risque sous-jacent au contrat d’assurance-vie, à savoir la survie ou le décès de la vie assurée (article 185 de la loi).

Exception à ce principe : dès lors que le bénéficiaire accepte sa désignation, sur invitation expresse du(es) preneur(s) au contrat, il devient « bénéficiaire acceptant » et partie au contrat, avec pour conséquence que le(s) preneur(s) au contrat ne pourra(ont) plus exercer son(leurs) droits de disposition au contrat sans son consentement (sauf pour le droit à l’arbitrage des investissements sous-jacents exercé par le(s) preneur(s) seul(s)).

Quelle est l’utilité de connaître ces rôles et leurs droits en matière de planification patrimoniale ?

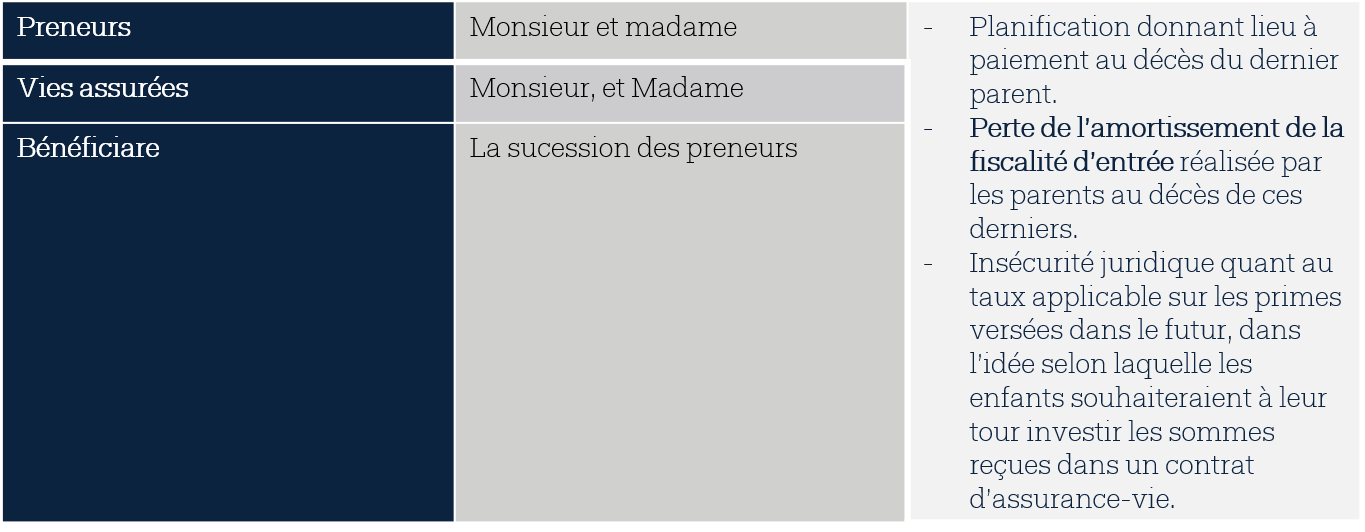

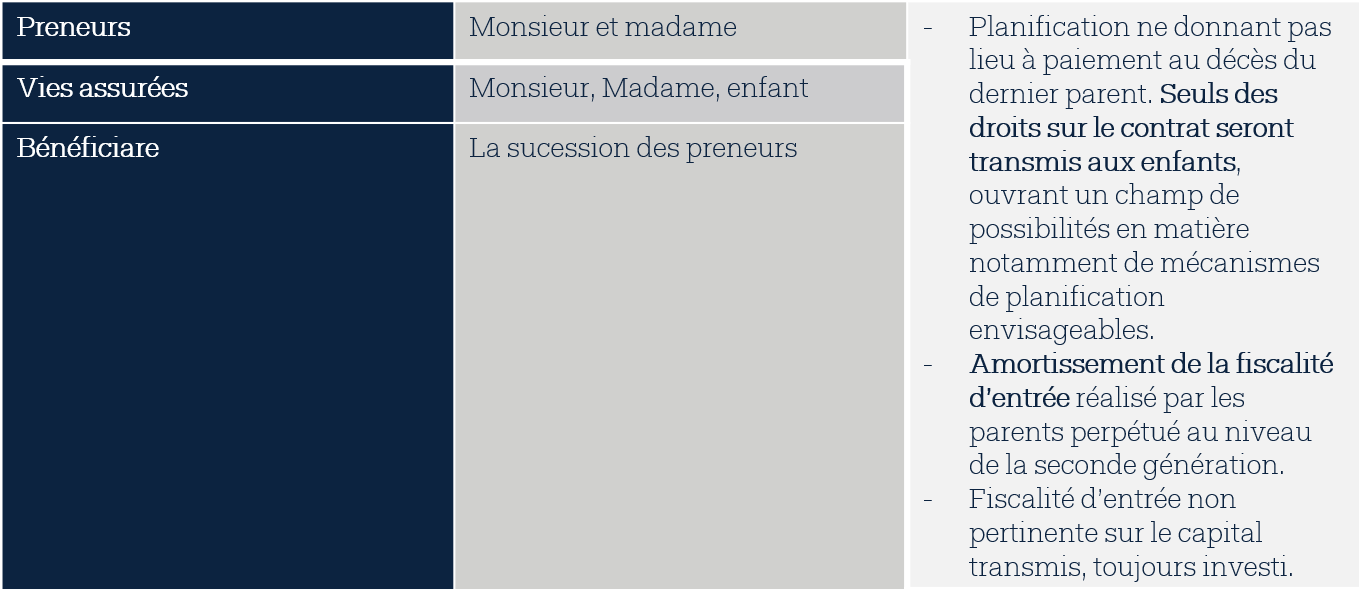

La loi relative aux assurances ne limitant en rien le nombre de preneurs, vies assurées, ou encore bénéficiaires à un contrat, il est alors possible d’utiliser par exemple le poste « vies assurées » à bon escient dans le cadre d’une organisation patrimoniale. En effet, si le contrat est souscrit sur plusieurs vies assurées, il en découle que ce dernier ne serait sinistré (donnant lieu à paiement au(x) bénéficiaire(s)) que lors du décès de la dernière vie assurée. Partant, un contrat peut ainsi être prévu pour plusieurs générations, amortissant de fait la fiscalité d’entrée applicable de 2% sur les primes versées (applicable aux personnes physiques). L’objet de la planification devient alors les droits liés au contrat, et non le paiement d’un capital déterminé.

Une comparaison peut ainsi être réalisée comme suit :

Conclusion

Le poste « vies assurées » au sein d’un contrat d’assurance placement est ainsi à la source des points suivants :

- Un investissement en accord avec la nature fiscale même du produit (moyen-long terme). Un contrat d’assurance-placement se dénoue généralement au décès de la (dernière) vie assurée, déclenchant l’obligation de paiement de la compagnie d’assurances.

- L’amortissement économique de la fiscalité d’entrée du produit d’assurance branche 23

- Sécurité juridique apportée par le caractère libératoire du paiement de la taxe d’entrée de 2% sur les produits d’assurance-vie relevant de la branche 23

- Un contrat étant toujours investi lors de sa transmission à la génération suivante constitue un « cadeau » additionnel équivalent à l’heure actuelle à 2%

- Possibilité, au vu des dispositions de la Loi ainsi que de la structure réalisée, de faire perdurer un contrôle sur les sommes investies au nom et pour compte des bénéficiaires de la planification par une personne tierce aux preneurs (si par exemple les cessionnaires des droits sur le contrat sont des personnes nécessitant protection). La loi relative aux assurances et particulièrement la notion de bénéficiaire acceptant permettrait alors, sur un contrat non-dénoué, de canaliser contractuellement sur l’assurance-vie les dispositions d’un mandat (extra) judiciaire.

Flexibilité en matière de planification patrimoniale. Il est malheureusement parfois nécessaire, à des buts de planification patrimoniale (selon le désir du client), de procéder à un rachat avec réinvestissement du contrat afin de modifier les vies assurées sur le contrat (réorganisation nécessaire de la structure du contrat), avec comme conséquence négative le paiement une nouvelle fois de la taxe de 2% ainsi que l’administratif d’une nouvelle souscription. Ce constat n’est plus dès lors que les vies assurées prévues sur le contrat permettent une adaptation. Par conséquent, il est recommandé d’être particulièrement attentif, lors de la souscription du contrat, à ce poste au contrat (« vies assurées ») afin de couvrir sur le long terme tout événement impactant la planification patrimoniale envisagée.

Vous souhaitez en savoir plus sur les avantages offerts par l’assurance-vie luxembourgeoise ?